年末調整資料準備のお願い

その他11月の最新情報

年末調整資料準備のお願い

今年も残すところ2ヶ月となりました。今年1年間の所得税の精算となる年末調整作業を行う時期となります。

今年も残すところ2ヶ月となりました。今年1年間の所得税の精算となる年末調整作業を行う時期となります。

税務署より年末調整の資料や保険会社等の各種証明書(「保険料控除証明書」・「地震保険料控除証明書」等)もそろそろお手元に届くかと思います。届いた証明書については紛失等ないよう保管をお願いします。

当社へ年末調整作業を委託される場合はお早めに資料の準備をお願いします。

■昨年からの変更点等

・定額減税

令和6年分所得税について「定額減税」が実施されています。定額減税については月々の給与・賞与より控除を行っておりますが、扶養者の増減など控除額に異動があった場合には年末調整で精算がされます。

税額への影響額がありますので、扶養者の所得の確認をしっかりと行って下さい。

年末調整について詳細は国税庁ホームページ内の『年末調整がよくわかるページ』にも記載されています。

国税庁 年末調整がよくわかるページ(https://www.nta.go.jp/users/gensen/nencho/index.htm)

税務・労務セミナーのご案内(年末調整・就業規則)

令和6年11月22日(金)にミニセミナーを開催いたします。テーマは「年末調整の基礎知識」「トラブルを未然に防ぐ!就業規則の重要ポイント」となります。

ご都合がつきましたら是非ご参加ください。

■ 日時:2024年11月22日(金)

13:30~15:30(参加費:無料、定員12名)

■ 会場:信濃毎日新聞 茅野ビル1F(栁澤会計研修室)

■ 内容:第1部「年末調整の基礎知識」

第2部「トラブルを未然に防ぐ!就業規則の重要ポイント」

上川アダプトクリーンウォークに参加しました

10月5日(土)本年度3回目の「茅野市上川アダプトプログラム」が行われました。当プログラムは環境美化活動を行い、道路環境、河川環境をはじめ、市内全域の美しい環境を守ろうとする市民意識の高揚を図ることが目的となった活動です。

10月5日(土)本年度3回目の「茅野市上川アダプトプログラム」が行われました。当プログラムは環境美化活動を行い、道路環境、河川環境をはじめ、市内全域の美しい環境を守ろうとする市民意識の高揚を図ることが目的となった活動です。

主に上川沿いの清掃活動となりますが、歩きながら周りを見渡すと多くのゴミがあるのに気付かされます。

― 相続税に関する基礎知識 ②-

■ 税金のかからない範囲

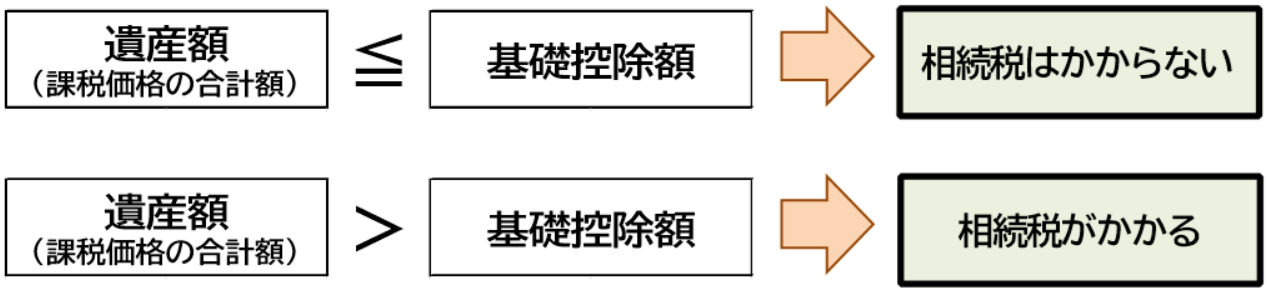

相続税は、亡くなった人から相続又は遺贈によって遺産を取得した方が、取得した遺産の評価額に応じて負担する税金になります。ただし、相続又は遺贈によって遺産を取得した方が全員負担しなければならないというわけではなく、取得した遺産額が基礎控除額以下の場合には相続税がかかりません。 そのため、相続税がかかるかどうかを判断するためには、亡くなった人の遺産額と基礎控除額を比較する必要があります。

基礎控除額・・・3,000万円+600万円×法定相続人の数(注)

(注)①法定相続人には養子も含まれますが、相続税の計算上、法定相続人の数に算入できる養子の数は

制限されています。

②相続人のうちに相続放棄をした人がいる場合でも、基礎控除額の計算における法定相続人の数は、

その放棄がなかったものとしたときの法定相続人の数で計算します。

■ 相続税の計算方法

相続税の計算方法としてよく誤解されがちなのですが、相続税の計算は、相続人等が取得した財産から直接その人が負担すべき税金を計算するという方法を取りません。まず、相続財産全体にかかる相続税の合計額を計算し、その後、その合計額を各人に配分するという仕組みになっています。

相続財産全体にかかる相続税の合計額を求めるにあたっては、「課税遺産総額」を計算する必要があります。「課税遺産総額」は、課税価格の合計額から基礎控除額を差し引いて計算します。

「課税遺産総額」が計算できたら次の順序で相続税の総額を計算します。

① 課税遺産総額を法定相続人が法定相続分どおりに分けたものと仮定して、各相続人の取得金額を計算

② 各相続人の法定相続分に応じた取得金額に税率をかけて相続税を計算

③ 各相続人の法定相続分に応じた取得金額に対する税額を合計して相続税の総額を計算

【具体例】

課税遺産総額5,000万円、相続人2名(妻と子)

① 妻:5,000万円×1/2=2,500万円、子:5,000万円×1/2=2,500万円

② 妻:2,500万円×15%-50万円=325万円、子:2,500万円×15%-50万円=325万円

③ 相続税の総額=325万円+325万円=650万円

※この相続税の総額650万円を、相続人である妻と子が取得した遺産の評価額の割合に応じて負担します。

税金・会計 Q&A

商品や製品の販売による売上の計上時期はいつ?

商品等の販売による売上は、原則、商品等の「引き渡し」があった日の事業年度において計上しなければなりません。

1.商品・製品等の売上の計上基準

1.商品・製品等の売上の計上基準

商品や製品の販売による売上は、「引き渡し」があった日に計上しなければ

なりません。「引渡日」の判定基準には、次のような基準があります。

・出荷基準:出荷した日を売上計上日とする方法。

・検収基準:得意先が検収した日を売上計上日とする方法。

・使用収益開始基準:先方で商品等を使用収益できることとなった日を売上計上日とする方法。

など

2.特殊な販売形態による売上計上時期

2.特殊な販売形態による売上計上時期

委託販売や試用販売、予約販売、商品引換券の発行、不動産仲介・斡旋報酬、

技術役務の提供にかかる報酬といった特殊な販売形態に関する売上については、

それぞれの内容に応じた売上の計上方法が認められています。

(完成引渡基準、役務完了基準など。)

棚卸資産の取得価額に含める費用は?

棚卸資産の取得価額は、原則として、購入代金と付随費用の合計額で計算します。また、棚卸資産の取得等に関連して支出するものであっても、その取得価額に算入しないことができる費用もあります。

1.棚卸資産の取得価額

1.棚卸資産の取得価額

棚卸資産の取得価額は、その取得形態別に次の通りとなります。

・購入した棚卸資産の取得価額 = 購入代価 + 付随費用

・製造等による棚卸資産の取得価額 = 製造原価 + 付随費用

・贈与・交換等により取得した

棚卸資産の取得価額 = 時 価 + 付随費用

2.取得価額に算入すべき付随費用

(1)購入した棚卸資産の場合

・買入事務、検収、整理、選別、手入れ等に要した費用の額

・販売所等から販売所等へ移管するために要した運賃、荷造費等

・販売所等から販売所等へ移管するために要した運賃、荷造費等

の費用の額

・特別の時期に販売するなど、長期にわたって保管するために要した

費用の額

(2)製造等による棚卸資産の場合

・製造等の後において要した検査、検定、整理、選別、手入れ等 の費用の額

・製造場等から販売所等へ移管するために要した運賃、荷造費等の費用の額

令和6年分 年末調整のお知らせ

年末調整は、毎月の給与や賞与などの支払の際に源泉徴収した税額と、その年の確定した給与総額に係る年税額とを比べ、その過不足額を精算する手続きです。

■年末調整による源泉所得税の納付期限

納期特例の承認を受けていない・・・ 令和7年1月10日(金)

納期特例の承認を受けている ・・・ 令和7年1月20日(月)

■給与の支払者へ提出する申告書

3種類の申告書を年末調整時に給与の支払者に提出することになっています。

・給与所得者の扶養控除等(異動)申告書

・給与所得者の保険料控除申告書

・給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼

年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

■令和6年分年末調整について

・定額減税の実施

令和6年分所得税については、定額減税が実施されています。年末調整の際には、年末調整時点の定額 減税の額を算出し、年間の所得税額の計算を行います。ただし年末調整の対象となる人のうち、給与所得 以外の所得を含めた合計所得金額が1,805万円を超えると見込まれる人については、年調減税額を控除 しないで年末調整を行うこととなります。

・税務署からの案内等

税務署から事業者宛に年末調整関係資料が送付されました。各種案内や、源泉所得税の納付書等が同封されています。国税庁ホームページには「年末調整がよくわかるページ」が開設されており、詳細な資料を見ることができます。「令和6年分年末調整のしかた」のサイトには動画解説もあります。また、Excelの年末調整の計算シートも提供されています。解説に従ってシートへ入力すれば、所得税額を計算することができます。

職員コラム ~第36回諏訪湖マラソン~ 坂本憲彦

2024年10月27日(日)に開催された第36回諏訪湖マラソンに参加してきました。初めて諏訪湖マラソンに挑戦したのは、入社2年目の第26回大会になります。それ以降、コロナで中止になった第32回と第33回を除いて毎年出場し、気が付けばもう9回目の諏訪湖マラソンになりました。諏訪湖マラソン以外のマラソン大会には一切出場することはないのですが、なぜか諏訪湖マラソンだけは毎年出るようになってしまいました。

諏訪湖マラソンはコースもほぼ平坦なため非常に走りやすく、沿道の応援もスタートからゴールまでほぼ途切れることがないのでとても楽しんで走れる大会だと感じています。また、ランナーや応援に知り合いの方がいらっしゃるのでそれを探すのも楽しみのひとつです。

結果としては、2時間37分でなんとか完走することができました。ただ、これまで走った中ではワーストの記録となってしまいました。今回は2週間前から練習をし始めて本番に臨んだので明らかな練習不足が露呈した結果となりました。また練習不足ゆえ、序盤から膝や足首が痛く終始つらいマラソンでした。良かった点としては、どんなに遅くても給水以外は歩かなかったことだけです。

結果としては、2時間37分でなんとか完走することができました。ただ、これまで走った中ではワーストの記録となってしまいました。今回は2週間前から練習をし始めて本番に臨んだので明らかな練習不足が露呈した結果となりました。また練習不足ゆえ、序盤から膝や足首が痛く終始つらいマラソンでした。良かった点としては、どんなに遅くても給水以外は歩かなかったことだけです。

今後も諏訪湖マラソンは継続して出場したいと思っているので、来年は今年の自分を超えられるようにしっかり準備をして本番に臨みたいと思います。